福利厚生費と給与の違いは?税務上の判断基準と実務のポイントを解説!

「福利厚生を充実させたつもりが、なぜか給与扱いになってしまった」そんなお悩みを抱える企業様は少なくありません。

福利厚生費と給与はそれぞれ判断基準が設けられていますが、要件が細かかったり、判断基準が難解だったりするため、導入で迷われるケースは多く見受けられます。

本記事では、福利厚生と給与の違いをわかりやすくお伝えし、税務上の運用で迷いやすい判断基準と実務のポイントを解説します。ぜひ、自社の福利厚生の導入や見直しにご活用ください。

目次

1.福利厚生費と給与の違いとは

給与とは、会社が従業員に支払う労働対価の総称です。基本給に加えて、各種手当や賞与も含まれます。

一方、福利厚生費とは、企業が従業員や家族のために支払う給与・賞与を除いた費用のことです。業務とは関係なく、従業員の生活の安定や向上、労働環境の整備などを目的として使われます。

日本経済団体連合会が発表している「第64回 福利厚生費調査結果報告」によると、福利厚生費は給与総額の19.8%でした。この結果を参考に、企業が従業員一人あたりにかける福利厚生費は20%程度を目安にするとよいでしょう。

1-1 福利厚生費の種類と定義

福利厚生費には、法定福利費と法定外福利費の2種類があります。法定福利費は、法律で定められている費用です。具体例は以下のとおりです。

- 健康保険

- 厚生年金

- 介護保険(40歳以上)

- 雇用保険

- 労災保険

- 子ども・子育て拠出金

一方、法定外福利費は、法律で定められていない費用です。法定福利費に含まれない費用を指すことから、「福利厚生費」と呼ばれる場合もあります。なお、法定外福利費は、会社独自で設けられるため、自社に合った内容を盛り込めます。主な例は以下のとおりです。

- 住宅手当

- 通勤手当

- 慶弔見舞金

- 食事補助金

- 社員食堂

- 保養所

さまざまな視点で福利厚生を充実させることによって、従業員は給与以外のメリットを得られるようになり、仕事へのモチベーションが高まるきっかけにもなるでしょう。

詳しく知りたい方は、合わせて下記のページもご覧ください。

あわせて読みたい

1-2 給与の定義と範囲

給与は労働の対価として支払われるものの総称であり、基本給だけでなく会社から支払われるさまざまな報酬を含みます。具体例は以下のとおりです。

- 基本給

- 賞与(ボーナス)

- 残業代

- 扶養手当

- 通勤手当

- 現物支給

現物支給は、ユニフォームや食事、通勤定期券などが該当します。ただし、現物支給のように金銭以外の方法で支給する場合は、従業員の同意が必要です。

1-3 福利厚生費と給与の会計・税務上の違い

給与と福利厚生費で大きな違いとなるのが、税務上の取り扱いです。給与は課税対象となりますが、福利厚生費は非課税です。

つまり、給与が増額すると従業員の課税額も上がってしまいますが、福利厚生費が増額しても従業員の税額には影響しません。そのため、福利厚生の充実は、従業員にとってメリットが大きいといえます。

例えば、通勤手当のように、給与・福利厚生費のどちらにも計上できる項目があります。給与・福利厚生費のどちらで計上されるかによって課税金額が変わるため、福利厚生費として計上できる要件を満たしたほうが従業員に喜ばれるでしょう。企業としては、いかに福利厚生費として運用できるかを工夫することが重要といえます。

あわせて読みたい

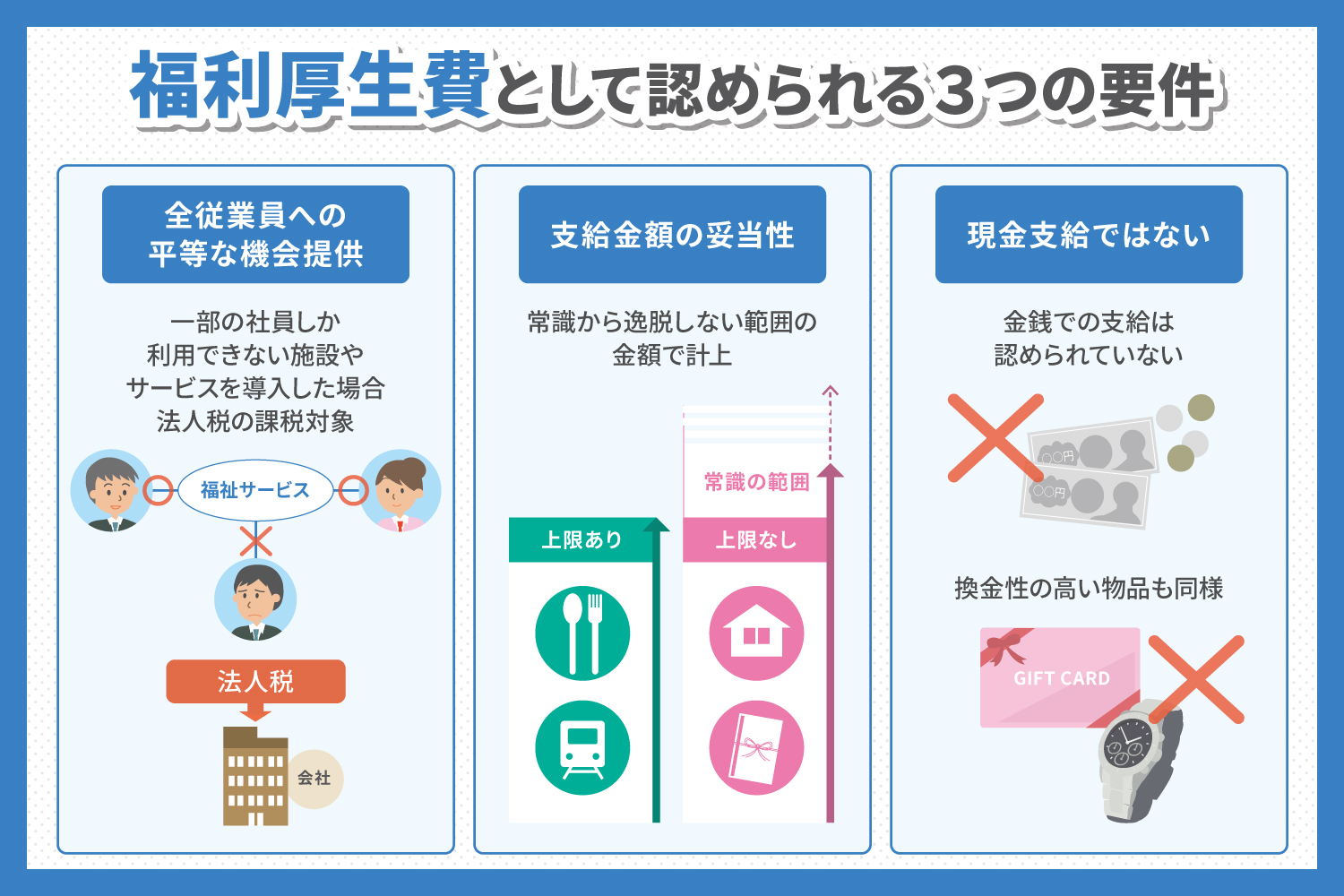

2.福利厚生費として認められる3つの要件

福利厚生費として認められるためには、特定の要件を満たす必要があります。要件は以下の3つです。

- 全従業員への平等な機会提供

- 支給金額の妥当性

- 現金支給ではない

2-1 全従業員への平等な機会提供

福利厚生はすべての従業員全員が平等に利用できなければいけません。「女性社員のみ」「管理職のみ」のように特定の社員だけを対象としたものは認められないため、注意が必要です。一部の社員しか利用できない施設やサービスを導入した場合、法人税の課税対象になります。

2-2 支給金額の妥当性

福利厚生費として計上するには、社会的常識の範囲の金額でなければいけません。通勤手当や食事補助などは法令によって上限が定められていますが、上限金額が決まっていないものもあります。福利厚生費として計上する場合は、常識から逸脱しない範囲の金額にしましょう。

2-3 現金支給ではない

福利厚生はサービスや現物で提供する必要があります。基本的に金銭での支給は認められておらず、換金性の高い物品も同様です。金銭で支給した場合は給与として扱わなければならなくなるため、福利厚生費として認められず課税対象になることを理解しておきましょう。

3.福利厚生費か給与の判断が必要なケース別解説

福利厚生費として導入したつもりが、実際に運用してみると給与としてみなされるケースは往々にあります。問題なく福利厚生費として計上できるように、判断基準を明確に把握しておくことが望ましいといえます。ここからは福利厚生費か給与の判断が必要な項目を、ケース別でみていきましょう。以下が主なケースです。

- 基本給や賞与(ボーナス)の取り扱い

- 現物給与に関する判断基準

- 一時的な報奨金・褒賞金

- 商品券・記念品

- 通勤手当

- 社宅・寮の提供や家賃補助

- 食事の現物支給

3-1 基本給や賞与(ボーナス)の取り扱い

基本給や賞与(ボーナス)はそのまま給与として取り扱いますが、各種手当の取り扱いや判断に迷うケースが多いでしょう。給与として扱うケースは以下のとおりです。

- 通勤手当の過剰な支給

- 従業員が受ける健康診断の費用の支給

- 住宅や寮の家賃(企業負担が50%を超える場合)

- 全従業員を対象としていない研修旅行や社員旅行

- 食事の支給や手当(企業負担が50%を超える場合)

- 過剰な飲食費

- 現金や換金性の高い現物給与

これらのケースに該当する費用は、福利厚生費として扱うことを認められないため、給与として計上する必要があります。それぞれの判断基準については、じっくりと後述します。

定期給与と賞与の違いについても、正しく理解しておくことが大切です。一般的に、給料と呼ばれる定期給与は、毎月1回以上の支給日を定め、その日に全額を支払う義務があります。一方、賞与は従業員に支給する臨時の賃金です。夏季と冬季の年2回に支給する企業が多いですが、支払いの時期を含めて法的な決まりはなく、支払いの義務もありません。

賞与の要件は以下のとおりです。

- 定期または臨時で支給される

- 従業員の勤務成績や経営状態に応じて支給される

- あらかじめ支給額が定まっていない

賞与の判断基準は、各企業それぞれで自由に決められます。しかし、支給に関する一定のルールが設けられていなければ、従業員の不信感が高まる原因になるため、ルールを明確に示しておきましょう。

3-2 現物給与に関する判断基準

現物給与の判断基準も正しく知っておきましょう。現物給与とは、金銭以外で与えられる給与を意味します。現物給与の主な例は、以下のとおりです。

- 食事

- 制服(ユニフォーム)

- 通勤定期

- 食事・食事代補助

- 商品券

- 社宅・家賃補助

- 会社の製品・商品

- 慶弔金(ご祝儀・見舞金・香典など)

- 社員旅行費用

現物支給といっても物品そのものではなく、商品の値引き販売や権利、経済的利益などが支給されるケースもあります。現物給与は内容や支給状況によっては福利厚生費にあてられる可能性がありますが、基本的には個人に与えるものは給与としてみなされるでしょう。

現物給与の場合、項目によって非課税の限度額が設けられています。それぞれの限度額の範囲内であれば課税されないため、福利厚生費として計上できるでしょう。ただし、項目ごとの限度額を把握しておかなければ課税対象になる可能性があるため気をつけてください。非課税の限度額については、以下でそれぞれご紹介します。

3-3 一時的な報奨金・褒賞金

業績が優秀な従業員に対し、報奨金や褒賞金を支払うことがあるでしょう。一時的な報奨金や褒賞金は労働の対価に該当するため、基本的には給与として扱います。金銭で支払う場合は課税処理が必要です。

しかし、報奨金や褒賞金のなかでも課税・非課税に分かれるケースがあります。非課税になるケースとして挙げられるのが、永年勤続者への表彰制度がある場合です。以下のケースに当てはまる場合は、非課税として処理できます。

- 10年以上勤続している従業員

- 勤続期間に見合った額の表彰品

- 前回の表彰から5年以上が経過

- 現物に代えて支給する金銭を含まない

非課税のラインとして、与えられる機会が平等であることと、社会通念で考えて妥当な金額であることが重要です。この2ポイントをふまえた支給であれば、福利厚生費と認められる可能性が高いでしょう。ただし、金銭によって支払うと給与として処理しなければならないため、旅行や記念品などで支給する必要があります。

表彰品の金額など、適正な価格がどの程度か妥当であるかなど、判断に迷うことも多いでしょう。その他にも意識する要素が多いため、お困りの際は専門家への相談をおすすめします。

3-4 商品券・記念品

商品券や記念品なども現金に換えられるため、原則は給与として扱います。しかし、行事で贈呈する記念品の場合は、税務上の要件を満たすことで福利厚生費として計上可能です。以下に国税庁が設けた要件をまとめます。

- 支給する記念品が社会一般的にみて記念品としてふさわしいこと

- 記念品の処分見込価額による評価額が10,000円以下であること(消費税・地方消費税の額を除く)

- 創業記念のように一定期間ごとに行う行事で支給するものは、おおむね5年以上の間隔で支給する

現金は対象外であり、商品券・金券・カタログギフト・貴金属なども課税対象になります。高価な物品はとくに注意が必要です。

また、記念品を福利厚生費として扱うためには、すべての従業員に与える機会が平等にあるという点に注意してください。一部の社員のみを対象とすると、給与として処理しなければならなくなります。

3-5 通勤手当

従業員の通勤手当は、一定額までの支給であれば福利厚生費として計上可能です。しかし、通勤手当を過剰に支給している場合、課税対象になる可能性があります。国税庁は通勤手当に非課税限度額を設けており、最高限度を超えると課税対象になるため注意しましょう。

交通機関または有料道路を利用している人に支給する場合、通勤手当の1ヶ月あたりの非課税限度額は150,000円です。自動車や自転車などの交通用具を使用している人の場合は、通勤距離に応じて限度額が定められています。

また、通勤距離が片道2km未満の場合は、交通費を支給すると全額が課税対象となります。自宅から勤務先までの通勤距離が2km以内の従業員に対しては、交通費を支給しない企業も多いため、就業規則を見直す際にはどのように扱うかを検討したほうがよいでしょう。

3-6 社宅・寮の提供や家賃補助

社宅や社員寮などを従業員に貸し出す場合は、原則非課税です。社宅や社員寮をの貸し出して家賃補助を行う場合、従業員に住居を提供し、従業員から賃料の一部を徴収する形式になります。この形式で家賃補助を行うことで、会社が負担する賃貸料の相当額を福利厚生費として計上できます。

福利厚生費として計上する場合、従業員が賃貸料相当額の50%以上を負担することが条件となります。企業側の負担額が従業員の負担額を超えると、課税対象となるため注意が必要です。また、以下の条件も必須であるため、契約時には注意してください。

- 企業が家主となる。もしくは家主(不動産業者)と契約を行う

- 企業が支払業務を行う

- 従業員が負担する賃貸料は給与から天引きする

以上の条件を守ることで、福利厚生費として非課税で計上可能です。ただし、社宅や寮の管理・運用は企業にとって負担が大きいため、デメリットも少なくありません。これから社宅制度を導入するか検討している場合は、契約や管理に関する業務が増えることを念頭に置いておきましょう。

一方、住宅手当を支給する場合は、企業側の負担は少なくなります。住宅手当とは、従業員が住む住居の賃貸料や住宅ローンの返済費用を企業が補助する制度です。

従業員側としても自分で決めた住居に住めるメリットがありますが、住宅手当の場合は社宅の家賃補助のように現物として住居を貸し出す形式をとることができません。そのため、住宅手当は金銭の支給とみなされ、課税対象となる点にご注意ください。

3-7 食事の現物支給

食事手当の場合も、要件次第で福利厚生費として処理することが可能です。従業員の食費を金銭で支給すると給与とみなされますが、お弁当や提携店での割引券などの提供であれば換金性がないため現物支給として認められる可能性があります。

ただし、換金性のない現物支給であっても、要件を満たしていなければ福利厚生費として扱うことができません。食事の現物支給において国税庁が定めた要件は以下のとおりです。

- 役員や使用人が食事の価格の半分以上を負担している

- 次の金額が1ヶ月あたり3,500円以下である(消費税および地方消費税の額を除く) (食事の価格)−(役員や使用人が負担している金額)

現物支給にするためには、上記の要件を満たしておきましょう。そして、企業が先に費用の全額を負担しておきます。その後、従業員の負担額を給与天引きで徴収してください。

なお、深夜勤務者の場合は、夜食の支給が困難であるため、1食につき300円(消費税および地方消費税の額を除く)以下であれば非課税での支給が認められています。また、残業や宿日直を行う際の食事は、無料で支給しても課税対象にしなくてもよいとされています。

4.まとめ

福利厚生の導入は、従業員の満足度向上につながります。企業が福利厚生を上手に運用すると、税金面での負担なく従業員がメリットを得られるようになり、給与が増額する以上の価値を提供できるでしょう。

しかし、福利厚生費として計上するには、細かく定められた要件を満たす必要があります。自社でせっかく福利厚生制度を構築・導入しても、判断基準を見誤ると給与として計上しなければならないケースも少なくありません。

福利厚生制度を効果的に運用したい方は、ぜひ福利厚生サービスのプロにお任せください。イーウェルでは、企業の課題やニーズに合わせた福利厚生サービスを提供し、従業員の満足度向上と負担軽減を両立した運用をサポートしています。

従業員により喜ばれる福利厚生を目指したい方、福利厚生を通じた企業の発展を目指す方は、ぜひ一度ご相談ください。

関連キーワード

Related keywords

関連記事

Related article

おすすめ記事

Recommend