福利厚生費とは?基本的な考え方から計算方法までご紹介

福利厚生費とは一体何なのか、経費計上できる対象項目や税制上の扱いが複雑で、頭を悩ませている人事・労務担当者の方も多いのではないでしょうか。福利厚生は企業にとって従業員の待遇を改善しながら税制上のメリットも得られる重要な仕組みです。しかし、従業員ニーズに合った制度設計を行い、実際に導入・運用するには事務作業などの負担や専門知識が求められるため、簡単ではありません。

この記事では、「福利厚生費」とは何か?を基本から解説し、その種類や経費計上時の区分について詳しく解説します。また、経費計上するための条件や、課税・非課税対象になるケースも紹介します。勘定科目、仕訳方法についても記載していますので、ぜひ参考にしてください。

福利厚生費について正しく理解し、実際に制度を導入して従業員のモチベーションアップを図りましょう。

目次

1.福利厚生費とは

福利厚生費とは、企業が従業員の生活をサポートするために提供する各種サービスや給付の総称で、給与や賞与以外で従業員に提供される福利厚生のことを指します。企業は、従業員の健康や生活の安定を確保し、働きやすい環境を整える目的で、これらの費用を支出しています。

福利厚生費は法律によって定められているものと、企業が独自で設定しているものがあり、従業員の満足度や定着率向上、モチベーションアップに大きな役割を果たします。福利厚生費は多岐にわたり、健康保険料や年金などの法定福利費、また食堂や社員旅行、保養施設の利用補助など法定外福利費が含まれます。

ただし、個人事業主やその家族の支出は福利厚生費と認められないため注意が必要です。

2.福利厚生費と法定福利費の違い

福利厚生費は主に以下の2種類に分けられます。

2つの違いは、法律による負担義務があるかどうかにあります。

- 法律によって定められている福利厚生費(法定福利費)

- 会社が独自で設定している福利厚生費(法定外福利費)

どちらの項目に属するかによって、経費計上の可否や税制上の扱いが異なるため、しっかり把握しておきましょう。以下にそれぞれを詳しく解説します。

2-1 法律によって定められている福利厚生費(法定福利費)

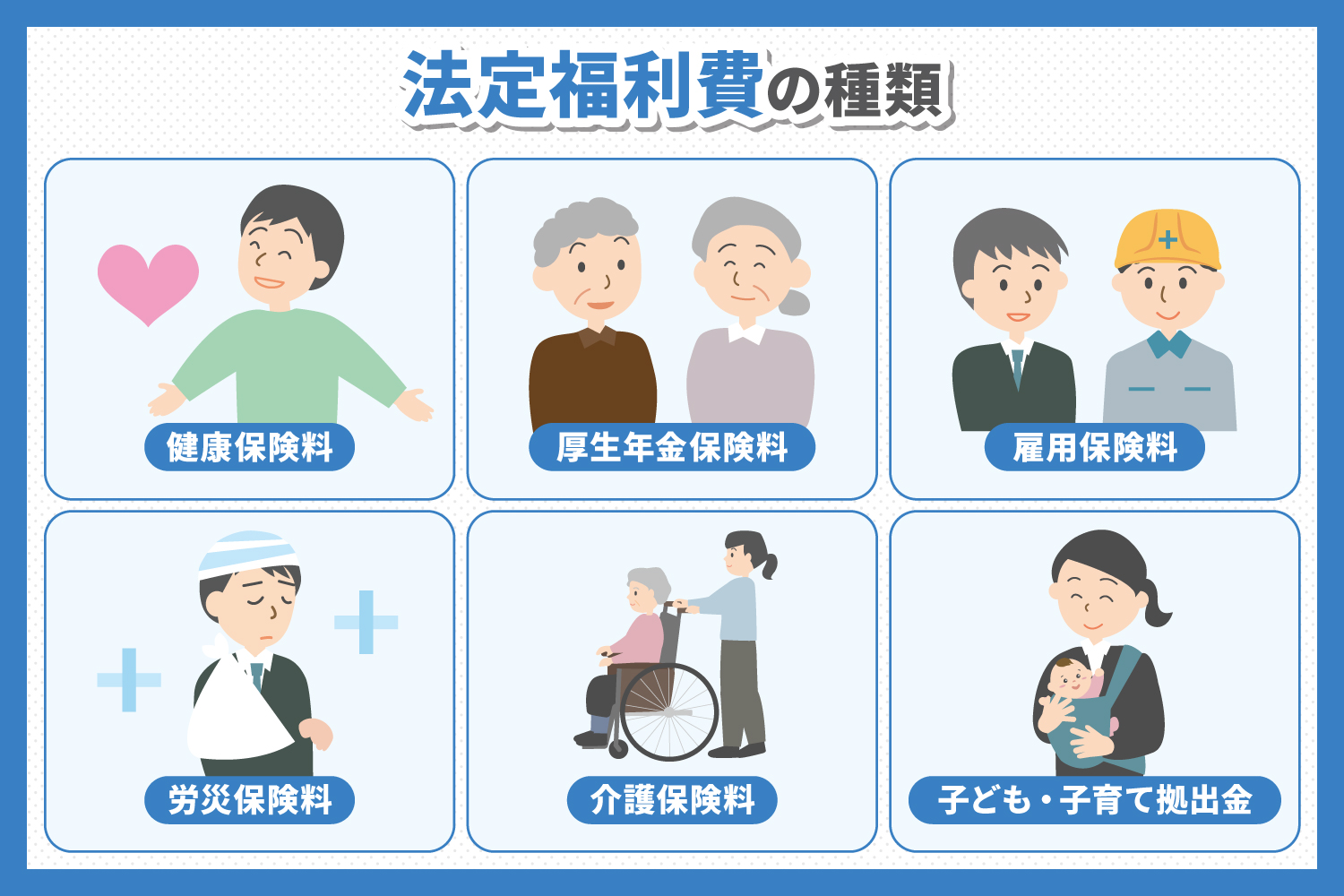

法定福利費は、法律に基づき企業が負担を義務付けられている費用です。主に以下の項目が該当します。

- 健康保険料

- 厚生年金保険料

- 介護保険料

- 雇用保険料

- 労災保険料

- 子ども・子育て拠出金

これらはすべての企業に負担義務があり、適切に処理されていない場合は法律違反となるため注意が必要です。

また、法定福利厚生は自社で雇用している正社員だけでなく、非正規雇用(アルバイトやパート)にも適用義務があります。ただし、派遣社員の場合は派遣元企業が福利厚生を提供するため、派遣先の企業には適用されません。

非正規雇用者については、所定労働時間や給与が一定基準を超えている場合に適用義務が発生します。厚生労働省の「就労条件総合調査」などを参考にして、自社の状況を確認してください。

[注1]:厚生労働省 就労条件総合調査:調査の結果

2-2 会社が独自で設定している福利厚生費(法定外福利費)

法定外福利費は、法律に基づく義務ではなく、企業が自主的に設定する福利厚生費を指します。法定外福利費は、企業が自由に設定可能です。法律で義務づけられているわけではないため、法定外福利費がない企業もあります。法定外福利費に当てはまるものは、主に以下の通りです。

- 新年会や忘年会

- 慶弔金(結婚祝い、出産祝い、香典など)

- 慰安旅行

- 食事補助

- 健康診断の費用

- 通勤手当

- 社宅の家賃補助 など

これら以外にもさまざまなものがあり、企業によって呼び方や内容が異なる場合もあります。また、法定外福利厚生費には、一定の条件を満たせば非課税となる項目も含まれており、企業にとって節税メリットがある点も見逃せません。

なお、法定外福利は、必ず設けなければならないわけではありませんが、福利厚生の充実は従業員のモチベーションを高め、離職率の低下や人材獲得につながるため、積極的に導入を検討する価値があります。

3.福利厚生を充実させるメリット

福利厚生を充実させることは、従業員の生活をサポートするだけでなく、企業の持続的な成長を目指すうえで多くのメリットをもたらします。

どのようなメリットがあるか確認していきましょう。

3-1 従業員のモチベーション向上

福利厚生の充実によって安心して働ける環境が整うと、従業員の仕事への意欲は自然と高まります。

特に、健康管理や生活をサポートする制度やワークライフバランスを支援する仕組みは、従業員自身が「企業に大切にされている」と感じさせる効果があり、モチベーション向上につながります。満足度の高い職場環境は、結果的に従業員の離職率を下げるだけでなく、生産性にも良い影響を与えます。

あわせて読みたい

3-2 生産性の向上

健康管理やストレスケアを目的とした福利厚生は、従業員の体調やメンタルを安定させ、集中して業務に取り組める環境を調えます。その結果、業務効率が向上するとともに、疾病の早期発見や予防が進み、従業員の休業や離職が減少します。これにより、企業は長期的な生産性向上を実現できるでしょう。

3-3 人材の獲得率・定着率の向上

福利厚生制度は、求職者にとって企業を選ぶ際の重要な判断材料となっています。充実した福利利厚生を提供できる企業は、優秀な人材を引き付けることができるだけでなく、既存の従業員が長く働き続けたいと感じる環境を提供します。結果として、採用コストの削減や離職率の低下といった効果が期待できます。

3-4 企業のブランド力向上

福利厚生の充実は、従業員を大切にする姿勢を外部にもアピールできる重要な施策です。取引先や消費者など社会全体からも高く評価され、企業イメージの向上に寄与します。また、近年では健康優良法人認定制度をはじめとする認定制度の取得など、企業の従業員に対する取り組みが注目されています。

福利厚生を充実させることで従業員の働きやすい環境を整備することは、ステークホルダーからの信頼度を高め、企業のブランド力を向上させます。あわせて読みたい

4.福利厚生を充実させる際の注意点

福利厚生は企業にとって多くの導入メリットが得られる一方で、いくつかの注意点があります。福利厚生の制度設計をする際には以下のポイントを抑え、十分に検討してから導入するようにしましょう。

4-1 従業員のニーズを把握する

福利厚生を充実させるためには、従業員が本当に必要としているサービスやサポートを的確に理解することが必要です。必要とされない制度を導入しても、利用されない、または期待された効果を得られない可能性があります。そのため、事前にアンケートやヒアリングを実施し、従業員の声を反映した制度を作ることが求められます。

4-2 公平性がある福利厚生を取り入れる

福利厚生制度は、従業員全員が平等に利用できるものである必要があります。一部の従業員しか利用しない偏った制度では、不満を生じ、逆効果となる可能性があります。性別、年齢、雇用形態にかかわらず利用できる多様な選択肢を取り入れることがポイントです。

4-3 定期的に効果を検証・制度を見直す

福利厚生制度の効果は、時間の経過とともに変化することがあります。そのため、一度導入した福利厚生制度は、定期的にその効果を検証し、改善や見直しを行うことが必要です。従業員のニーズや社会情勢の変化に合わせて制度を柔軟にアップデートすることで、常に最適なサポートを提供し、福利厚生の効果を最大化できます。また、評価指標(例:利用率、従業員満足度アンケートの結果など)を設定し、定量的な評価を行うことも効果検証の重要な要素です。

5.福利厚生の種類と計上時の区分

福利厚生費として、代表的なものを以下に紹介します。

- 慶弔見舞金

- 健康診断費

- 社員旅行にかかる費用

- 歓送迎会などの費用

- 外部施設などを利用する費用

詳細な定義や区分を確認して、自社で適切な形で福利厚生を取り入れましょう。

5-1 慶弔見舞金

慶弔見舞金は慶事や弔事に際して、従業員に一定の見舞金を支給する福利厚生費で、法定外福利費に該当します。

支給金額は、会社によって異なりますが、3万円程度のケースが多いでしょう。支払われる場面としては葬式・結婚式・出産時などが挙げられます。

仕訳として記載するときの具体例は以下のとおりです。

例:従業員1人に慶弔見舞金を3万円支給したとき

|

借方 |

貸方 |

|

福利厚生費:30,000円 |

現金:30,000円 |

5-2 健康診断費

企業は従業員(社員)を対象とし、年1回健康診断を実施する義務があります。これは健康増進法19条の2で定められており、健康増進事業として会社が費用を負担するものです。[注2]

健康診断費としてみなされるのは、すべての従業員が対象となっているなどの条件を満たした場合です。健康診断の費用は利用する医療機関によって異なりますが、2万円前後のケースが多く、社会的に妥当とされる金額であることも条件とされています。ガン検診など、高額な費用がかかる場合は自己負担です。

さらに、企業が健康診断の費用を医療機関に直接支払わなければいけません。従業員が費用を立て替えて、後日企業が支払った場合は、福利厚生費として認められない場合があるので、注意が必要です。

[注2]:厚生労働省 健康増進法第17条第1項及び第19条の2に基づく健康増進事業について

仕訳として記載するときの具体例は以下のとおりです。

例:10名の全従業員に、1人につき1万円の健康診断を実施したとき

|

借方 |

貸方 |

|

福利厚生費:100,000円 |

現金:100,000円 |

5-3 社員旅行にかかる費用

会社として催した旅行費用も、福利厚生費に該当します。ただし、福利厚生費として社員旅行費用を計上するには、以下の基準を満たしている必要があります。

- 旅行期間が4泊5日以内であること

- 全従業員の半数以上が参加していること

これら2つの条件を満たすと、旅行費を福利厚生費として計上することが可能です。

なお、取引先の接待や役員だけの旅行など、福利厚生費に含まれないものもあるので、注意しましょう。[注3]

[注3] 国税庁 従業員レクリエーション旅行や研修旅行

仕訳として記載するときの具体例は以下のとおりです。

例:参加率50%で10名が参加、2泊3日で1人につき4万円の社員旅行があったとき

|

借方 |

貸方 |

|

福利厚生費:400,000円 |

現金:400,000円 |

5-4 歓送迎会などの費用

歓送迎会や新年会、忘年会、創立記念日などにかかる飲食費用も福利厚生費として計上可能です。ただし、全従業員を対象とし、社内飲食が目的であること、さらに金額が常識の範囲内であることが条件となります。

福利厚生費として計上するには、原則全従業員が対象になっていることと、金額が常識の範囲内であることがポイントです。[注4]

[注4] 国税庁 交際費等と福利厚生費との区分

5-5 外部施設などを利用する費用

従業員にポイントを与え、各々が好きな福利厚生を利用できる形式は「カフェテリアプラン」と呼ばれます。さまざまな外部施設やサービスを割安で利用できれば、従業員にとってもプラスになるので、仕事にもよい影響を与えられるでしょう。

ただし、特定の従業員だけが利用できるものや、チケットのような換金性のあるものを支給した場合は福利厚生費として認められません。 介護・育児・自己啓発・健康増進・旅行やエンターテイメントなど、多彩なメニューがパッケージとなっている福利厚生サービスです。充実した福利厚生を目指すなら「WELBOX」

従業員のライフスタイル・ライフステージに応じて、メニューを選択しご利用いただくことが可能です。

6.福利厚生費を経費計上するための条件

福利厚生費は、「法定福利費」「法定外福利費」のどちらに該当するかによって経費計上の仕方が異なります。条件を正確に理解することで、適切な経費計上が可能となります。以下で解説するので、参考にしてみてください。

6-1 福利厚生費は法定福利費、法定外福利費に分けられる

企業が福利厚生として提供する制度や施設は、「法定福利費」と「法定外福利費」に分けられます。法律によって企業の負担が義務づけられている「法定福利費」以外は、全て「法定外福利費」に分類されます。

- 法定福利費:法律で企業の負担が義務付けられているもの。例として、健康保険料や厚生年金保険料などが挙げられます。

- 法定外福利費:企業が従業員の待遇向上のために自主的に設けた福利厚生費。例として、社宅利用費、交通費、慶弔見舞金などがあります。

また、法定外福利費に該当する支出であっても、必ずしも経費として計上できるわけではありません。高額な人間ドックや従業員へ記念品として渡す現金・商品券は、福利厚生費とは認められない場合があります。

経費計上するためには、福利厚生費としての条件を正しく理解しておきましょう。

7.福利厚生費が課税・非課税対象になる場合

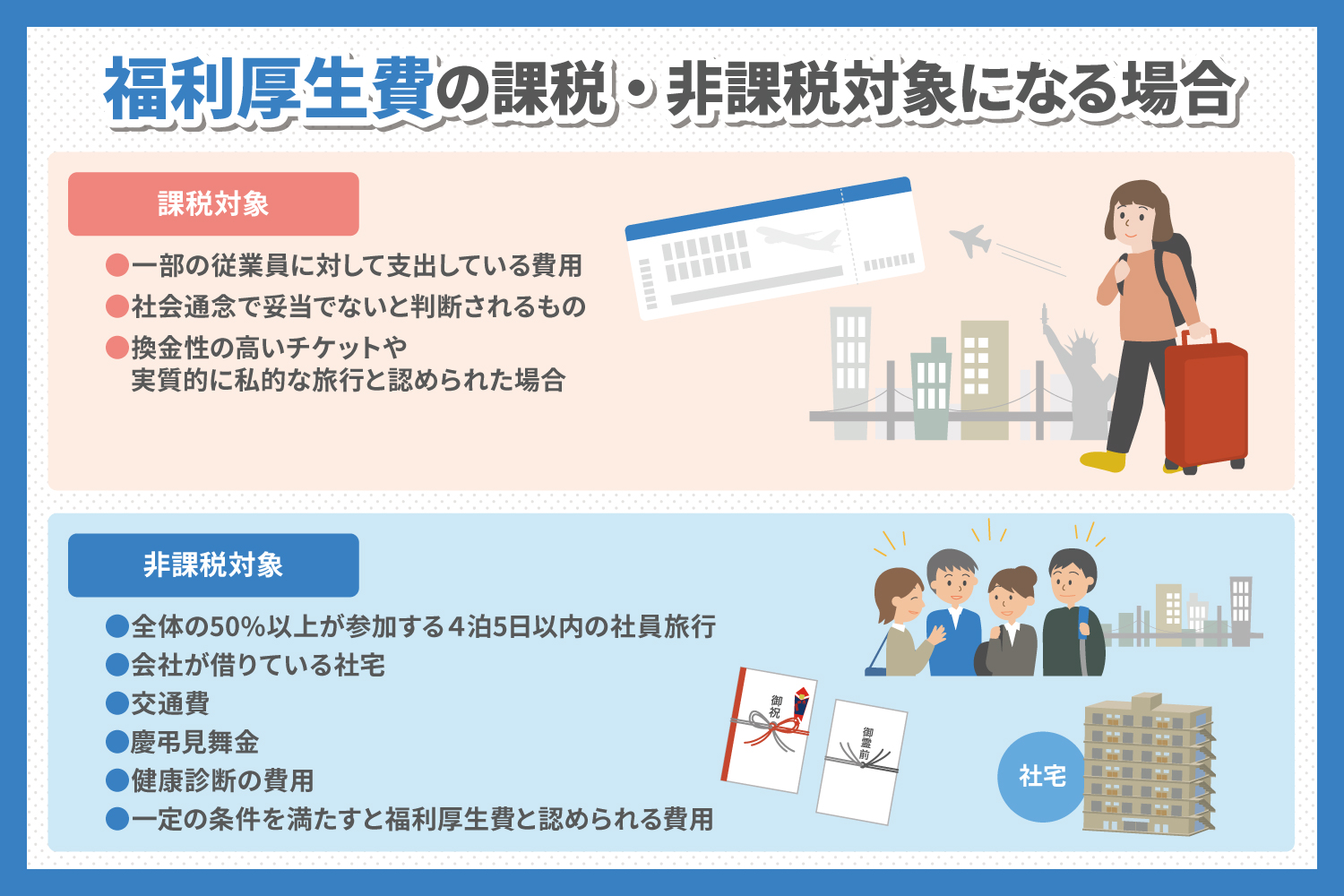

福利厚生費は支出内容や条件によって、「課税対象」「非課税対象」に分けられます。この違いを理解することで、適切な経費計上や従業員の税務負担を軽減することができます。

7-1 福利厚生費が課税対象になる場合

福利厚生費が課税対象となるのは以下の場合です。

- 一部の従業員だけを対象とした支出

- 社会通念上、妥当ではないと判断される支出

- 換金性の高いもの(商品券やチケットなど)

- 実際には私的利用とみなされる出費(例:私的な旅行)

これらの場合、福利厚生費としては認められず、給与または交際費として処理する必要があります。また、接待や役員専用の支出も課税対象となる可能性が高いです。

7-2 福利厚生費が非課税対象になる場合

福利厚生費が非課税になるケースは、以下の通りです。

- 全体の50%以上が参加する4泊5日以内の社員旅行

- 会社が借りている社宅の家賃補助

- 交通費

- 慶弔見舞金

- 健康診断の費用

これら以外にも一定の条件を満たすと福利厚生費と認められる費用があります。非課税対象となった部分の支出は、全額を経費として計上可能です。この場合、法人税の計算上は損金として計上されます。

経費計上できる金額に上限や範囲はないので、福利厚生に投資することは節税対策にも有効です。 企業が従業員に一定のポイント(補助枠) を付与し、従業員は企業ごとに設計されたメニューの範囲内で自由に選び、 利用できる選択型の福利厚生制度です。選択型福利厚生「カフェテリアプラン」

8.福利厚生費の計算方法

福利厚生費の計算方法は、以下のパターンによって異なります。

- 健康保険・厚生年金

- 雇用保険・労災保険

福利厚生費を適切に計上し、節税につなげるためには計算方法を正確に把握しましょう。それぞれ詳しく解説します。

8-1 健康保険・厚生年金

健康保険や厚生年金は、会社と従業員が折半して負担します。健康保険・厚生年金の負担率(保険料率)は都道府県によって異なります。[注5]

全国保険協会の公式サイトなどで確認できるので、チェックしてみましょう。

なお、40歳以上の従業員については介護保険料も支払う必要があります。企業の負担率は、地域や対象者により異なるため、参考サイトを確認しましょう。

[注5] 全国健康保険協会 令和6年度保険料額表(令和6年3月分から)

8-2 雇用保険・労災保険

雇用保険の負担率(雇用保険料率)は業種によって異なり、一般の事業主であれば負担率(雇用保険料率)は0.6%です。農林水産業の場合は0.7%、建設業は0.8%です。[注6]

労災保険は、従業員の雇用形態にかかわらず、全額が事業主の負担です。

雇用保険、労災保険ともに、年度によって負担率が変更になる可能性もあるため、毎年確認することをお勧めします。

[注6] 厚生労働省 令和6年度の雇用保険料率について

9.個人事業主の経費

個人事業主が経費を判断する際、多くの方が私用(プライベート)の区別することに迷うケースが少なくありません。このような課題を解決するために、簡単な経費の判断基準を2つご紹介します。

- 仕事に関係する支出か否か

- 売り上げに直接つながる出費か否か

これらの2つの軸で判断していきます。

所得税法37条の難しい法律文言は、国税庁のページに解説が掲載されています。

この国税庁の抽象的な説明文をわかりやすく要約したのが、前述2つの判断基準になります。

もし、これでも判断に不安が残る場合は、「第三者に仕事に必要な出費だったと説明をして、誰もが納得できるか否か」と想像してみると、私用(プライベート)の出費となるか、経費となるかがよりわかりやすくなるでしょう。ぜひご活用ください。

9-1 個人事業主が計上できる福利厚生費

個人事業主がどのようなものを福利厚生費として計上できるのかを、ご説明します。

経費として計上する際に、取引内容を区分するものを「勘定科目」といいます。勘定科目の種類や名称は法律で定められているわけではないので、ご自身で設定することも可能です。

ここでは、一般的によく使用される勘定科目を用いて、具体的な出費の項目が、どの勘定科目に当たるのかをご説明します。こんなものも経費に計上できるのか、という気づきが得られるような内容も盛り込んでいるので、ぜひご覧ください。

|

項目 |

勘定科目 |

|

個人事業税/事業利用資産の固定資産税/印紙税/ |

租税公課 |

|

運送料/箱・ガムテープなどの梱包資材代 |

荷造運賃 |

|

水道代/ガス代/電気代/水道光熱費/ ※事務所や仕事場として利用する場合 |

水道光熱費 |

|

交通費/コインパーキング代/出張にかかる飛行機代/ ※仕事にかかわる移動や出張の場合のみ |

旅費交通費 |

|

電話料金/ネット回線の使用料/通信にかかる費用/ ※事業で使用する場合のみ |

通信費 |

|

飲食代/贈答品代/お中元・お歳暮代/慶弔見舞金 ※取引先や事業関係者との費用のみ |

接待交際費 |

|

火災保険料/自動車の保険料/損害保険料 ※事業において加入する損害保険料のみ |

損害保険料 |

|

機械/器具などの修理代 ※事業に関係する修繕費のみ |

修繕費 |

|

文房具/デスク/パソコン/帳簿/コピー用紙/プリンター ※取得価額が10万円未満か使用可能期間が1年未満の事業にかかわる備品の購入費 |

消耗品費 |

|

資産計上した10万円以上の物品・ソフトウェアの購入価格償却した金額/ |

減価償却費 |

|

健康診断にかかる費用/健康保険料/慰安旅行の費用/ ※従業員の健康や生活費用にかかわる費用のみ |

福利厚生費 |

|

給料/手当/賞与/退職金 ※社員に払う費用(家族は除く) |

給料賃金 |

|

外注費/外部業者/派遣社員/業務請負契約 |

外注工賃 |

|

借入金の利子/受取手形の割引料 ※事業資金の借り入れに対してかかる費用のみ |

支払利息 |

|

家賃/礼金/駐車場代/土地代 ※オフィス・店舗のみ |

地代家賃 |

|

回収できなくなった売掛金や貸付金 |

貸倒損失 |

|

ごみ処理代/クリーニング代/証明書の発行手数料事 |

雑費 |

|

広告費/パンフレット制作費/掲載料/従業員の名刺作成費 ※サービス・商品の宣伝にかかわる費用のみ |

広告宣伝費 |

|

建物・設備など固定資産の修繕費用/事務所・店舗の修繕費/ |

修繕費 |

|

商品やサービスの売上拡大/販売促進のための費用/ |

販売促進費 |

|

取引先との打ち合わせ費用(会食など)/ |

会議費 |

|

機材や土地、建物のレンタルにかかる費用/ |

賃借料 |

|

新聞代/書籍代/DVD代 ※業務で参照する場合のみ |

新聞図書費 |

|

新たな製品やサービスの開発のための支出/研修・セミナーの受講費/ |

研究開発費 |

|

事業用車両の維持費/ガソリン代/ETC料金車検費用 |

車両費 |

以上が、個人事業主が経費として計上できる具体的な項目とその勘定科目になります。

項目が多いため、領収書を保管する際には、計上の理由を明確にし、あらかじめ項目ごとに振り分けておくことをおすすめします。

ここで一点、注意すべきポイントがあります。それは、決算書に記帳するときに「一度勘定科目に登録した項目は、翌年以降も同様の勘定科目で扱う必要がある」という点です。たとえば、クライアントとの打ち合わせにかかった飲食代を一度「接待交際費」と記帳したら、翌年以降は「会議費」に分類することは、原則できません。分類を間違えないよう記録に残しておくなど、対策をしておきましょう。

9-2 個人事業主が福利厚生として認められる条件

福利厚生は、従業員のモチベーション向上や、離職の抑止、求職者に他社比較されたときのアドバンテージなど、さまざまな効果が期待できます。お手軽に従業員のエンゲージメント向上に影響を寄与することができます。ここでは、福利厚生の基本と、効率的に導入する方法をご説明します。

はじめに、福利厚生の基本である「法定福利」と「法定外福利」についてご紹介します。法定福利は、事業者に負担が義務づけられている保険料などを指し、事業者が任意で負担するかどうかを決めることはできません。それに対して、「法定外福利」は、従業員の健康や生活費にかかわる費用を会社が負担することで、法定福利ではカバーしきれない部分を補填し、労働環境の改善や従業員の満足度向上などを目的に、企業が独自に設けるものです。 法定外福利費として認められるための条件として、以下の3つが挙げられます。

- 全従業員に平等であり、同じように適用されること

- 賃金ではないため、換金性の低いものであること

- そこにあてられる金額は、社会一般的にみて常識範囲内であること

特に「換金性の低いもの」「社会的に常識範囲内であること」を満たすのは、福利厚生の導入を考える企業にとって、一から考えるのは大変ハードルが高く、なかなか検討が難しいものです。そこで、冒頭でもご紹介した、「従業員が福利厚生として受け取るものを柔軟に選択」できるようにするための “裏技”をご紹介します。 介護・育児・自己啓発・健康増進・旅行やエンターテイメントなど、多彩なメニューがパッケージとなっている福利厚生サービスです。

その裏技とは、「福利厚生のプロに委託する」という方法です。近年では、福利厚生を外部に委託するアウトソーシングを検討する企業が増加傾向にあり、「パッケージ型福利厚生」、「選択型福利厚生(カフェテリアプラン)」、それぞれを取り入れている会社も少なくありません。

最大のメリットとしては、福利厚生のプロが従業員の満足度を上げるために、普段は見えない従業員の需要を見える化し、傾向をとらえ全従業員が満足して利用してもらえるよう随時改善を行っていることです。そのため、福利厚生のアウトソーシングは、従業員のエンゲージメントを向上するのに、最も費用対効果の高いもののひとつといえるでしょう。

イーウェルが提供する福利厚生パッケージサービス《WELBOX》は、働く方々のプライベートの充実をサポートし、最大にリフレッシュしてもらうことで、仕事へのモチベーションをアップさせます。ご利用いただいている企業の人事ご担当者/経営者の皆さまと、そこで働く従業員の方々のニーズは何かを分析し、アプローチを行っています。従業員の心身の健康と幸福度のアップによる、生産性の向上を実現したいという方は、ぜひ以下からご覧ください。充実した福利厚生を目指すなら「WELBOX」

従業員のライフスタイル・ライフステージに応じて、メニューを選択しご利用いただくことが可能です。

福利厚生は、従業員のプライベートの充実感アップと生産性向上にとどまらず、企業から「こうあってほしい姿」をメッセージとして伝えることができます。健康に対する意識を上げてほしいときは、スポーツジムを利用できるようにする。育児に勤しむ従業員をサポートしたいのであれば、託児所やベビーシッター利用できるようにする。このような活用ができることで、健康で元気に働き続けてほしいという思いやりの気持ちを示すことができます。それにより、会社への信頼や愛着心をはぐくむことができ、離職の抑止など、副次的な効果が期待できます。

10.経費を不適切に計上すると

ここでは、経費を不適切に計上した場合に課せられるペナルティについて、ご説明します。誤って税金を少なく申請した場合のペナルティは、過少申告加算税、故意に支払うべき税金が少なくなるよう、経費や売り上げを不正に計上した場合のペナルティには、重加算税というものがあります。

過少申告加算税

支払うべき金額よりも少ない額で申請を行った場合のペナルティは、過少申告加算税といいます。

たとえば、本来100万円の税金を払わなければならないのに、誤って80万円しか申告しなかった場合、不足している20万円分に追加の税金が課せられます。この追加の税金を過少申告加算税と呼びます。

基本的には、「差分×10%」で求められます。ただし、増差額が当初の申告していた額、もしくは50万円以上の申告が漏れていた場合の過少申告加算税率は15%となるので要注意です。

自主的に修正申告をすれば、ペナルティを受けずに済むこともありますが、延滞税という課税がなされるため、なるべく早めに対処しましょう。意図的でなくても、このようなペナルティが課せられるので、慎重に申告を行うようにしましょう。

重加算税

重加算税は、意図的に申請を操作して支払う税金を少なくしようと情報を改ざんした場合に課されるペナルティです。

基本的には、「差分×35%」、無申告の場合には「差分×40%」の税率が課されます。繰り返しの不正の場合は、さらに10%分上乗せされるなど、大変重いペナルティが課されます。

以上が不正に経費を計上した場合のペナルティについての説明でした。

意図的でもそうでなくても、厳重な処罰があるので、正しく申請できるよう、ここまで紹介した判断基準を参考に判断し、必要に応じ管轄税務署に相談するなど、厳格かつ確実な対応を行いましょう。

11.福利厚生費の特徴を把握して経費計上できるか正しく判断しよう

課税・非課税の範囲を把握し、福利厚生費を正しく理解・有効活用することで、従業員の待遇改善と節税を両立できるなど、多くのメリットが生まれます。

採用活動においても、求職者が働く企業を検討するとき、福利厚生が充実していることを好条件ととらえ、求人が集まりやすくなることは容易に想像できます。広告宣伝としても効果的なので、事業投資の一環として福利厚生を充実化する、という企業も多く存在します。

ただし、福利厚生費は経理などの事務作業を複雑にするデメリットもあります。その分、人手やツールの導入が必要な面もあるので、注意しましょう。

12.まとめ

福利厚生費は課税・非課税がそれぞれあり、条件が異なることを、この記事では紹介いたしました。

福利厚生分野で20年の実績を持つイーウェルならではの、他では手に入らない資料も揃えています。「お役立ち資料」から資料ダウンロードができます。

また、福利厚生に関するサポートに興味のある方は、弊社イーウェル サービスサイトにて各種ご案内をしています。ご不明な点はお問い合わせフォームもございますので、お気軽にお問い合わせください。

イーウェルで提供している福利厚生、健康経営などのサービスをご紹介!

関連キーワード

Related keywords

関連記事

Related article

おすすめ記事

Recommend