課税対象になる福利厚生とは?対象になるケース別に紹介や配慮するべき内容を紹介

営業現場で企業担当者様のお話を伺う中で、近年、税務署のスタンスがより厳しくなっていると感じております。

昔は非課税で承認を得られていたものでも、課税区分の変更指導が入るケースがあるようです。指摘が入ってしまった企業担当者の方は、皆、その対応に大変苦労されているため、ぜひ、本記事を通じて、自社の福利厚生に関する税務状況を整理・確認していただくきっかけとなればと考えています。

※2024年5月23日に開催された動画ウェビナー『非課税のままで大丈夫?福利厚生を取り巻く税制』の内容を元に加筆しています。

目次

1.税制面に配慮しなければならない理由

実は、福利厚生は様々な税制と関連があり、制度構築時には税制に準拠した内容になるよう、配慮が必要です。特に密接に関連するのは、所得税です。そこで、本記事では福利厚生と所得税の関係について解説します。

「そもそも福利厚生って非課税じゃないの?」と思っている方も多いようです。

しかし、正確には、国税庁が税法上認めた福利厚生だけが非課税となります。企業として福利厚生のつもりで制度を運用していても、国税庁や税務署からみた場合、給与と判断されるケースもありますので、必ずしも 福利厚生=非課税、という認識は誤りだと考えたほうが良いでしょう。

過去の未払い分についてペナルティが課され、支払いを命じられる場合があります。自社の信頼を毀損してしまう事態になりかねませんので、非課税にて制度運用を行う場合には特に注意が必要です。

2.福利厚生費で課税対象となるケース

それでは、どのような基準で、課税・非課税を判断したらよいのでしょうか?

まずは課税となるケースについて解説いたします。

個別具体的な内容に基づき、都度判断する必要がありますので、課税区分の判断は、必ず税理士や税務官など専門家へ確認し、判断を仰ぐようにしてください。

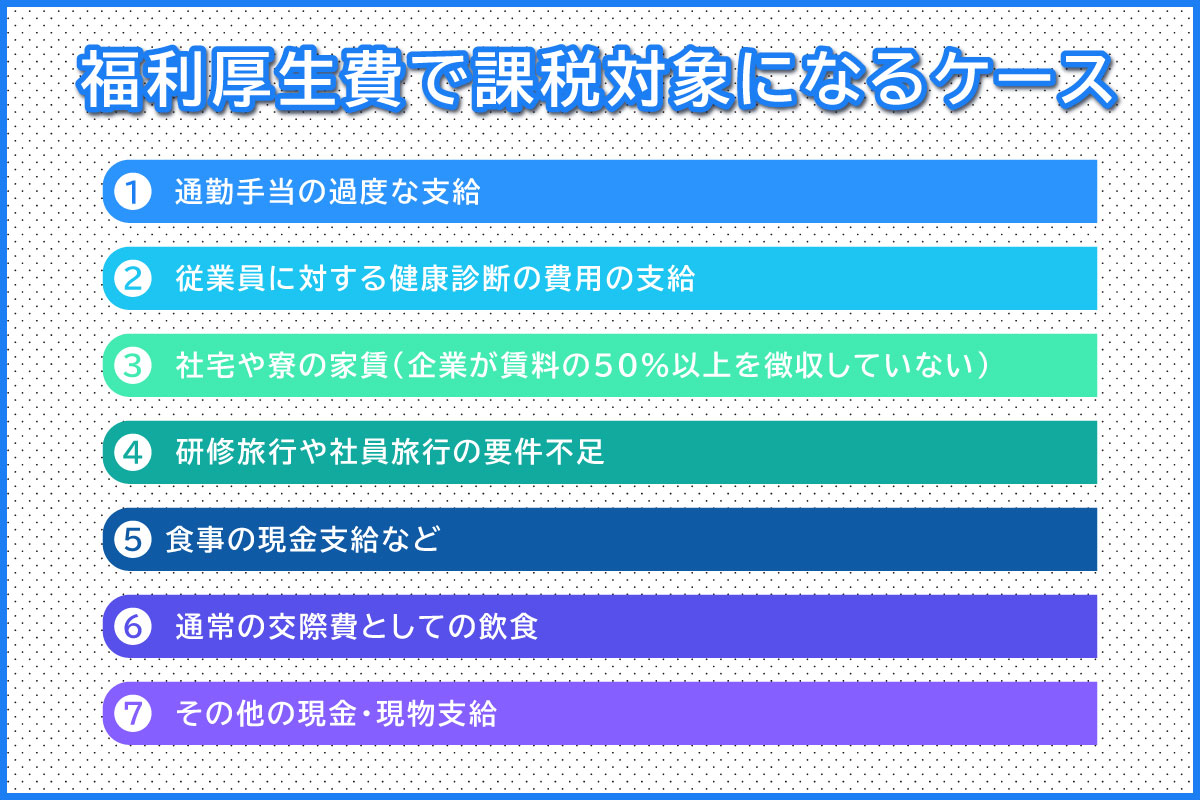

≪福利厚生費で課税対象になるケース≫

福利厚生の取り組みを強化することは、従業員の満足度向上やブランドの強化につながります。しかしその際、課税のリスクを理解しておくことは非常に重要です。ここでは課税対象となる具体的なケースをご紹介します。

① 通勤手当の過度な支給

非課税の福利厚生として通勤手当を支給する際、1ヶ月あたりの通勤手当が15万円を超えると課税の対象となります。また、通勤距離が片道2キロメートル未満での自動車や自転車の利用に対する通勤手当は全額課税対象です。

② 従業員に対する健康診断の費用の支給

企業が従業員に健康診断の費用を直接支給し、それを従業員が医療機関に支払う場合、その費用は課税対象となります。

③ 社宅や寮の家賃(企業が賃料の50%以上を徴収していない)

従業員から賃料相当額の50%以上を徴収していない場合、家賃は課税対象となります。

④ 研修旅行や社員旅行の要件不足

全従業員を対象としていない、または全従業員の50%未満が参加する研修旅行や社員旅行。4泊5日を超える旅行。旅行に参加しない従業員に対して現金支給がある。これらの研修旅行/社員旅行は、課税対象となります。

⑤ 食事の現金支給など

食事手当として現金が支給される場合や、要件を満たさない食事補助は課税対象となります。ただし、社員食堂や仕出し弁当など、食事が現物で提供される場合の食事手当は非課税対象となる場合があります。

⑥ 通常の交際費としての飲食

社内外での高額な飲食や特定のグループのみの飲食は、福利厚生費としてではなく、交際費として認識され、課税対象となります。

⑦ その他の現金・現物支給

旅行券などの金券類や一般的なスーツなど現物の支給は、給与扱いとなり課税対象となります。それらの購入に際し、現金を支給した場合も課税対象です。

合わせて読みたい

3.福利厚生費で非課税対象となるケース

ここからは、法令や所得税基本通達などにより、非課税でよいとされている個別事例を紹介します。

① 社内イベント費用

運動会や社員旅行などのレクリエーション費用は、非課税とすることが可能です。

使用者が役員又は使用人のレクリエーションのために社会通念上一般的に行われていると認められる会食、旅行、演芸会、運動会等の行事の費用を負担することにより、これらの行事に参加した役員又は使用人が受ける経済的利益については、使用者が、当該行事に参加しなかった役員又は使用人(使用者の業務の必要に基づき参加できなかった者を除く。)に対しその参加に代えて金銭を支給する場合又は役員だけを対象として当該行事の費用を負担する場合を除き、課税しなくて差し支えない。(所基通36-30)

ただし、以下の通り、一定の条件があります。ここでは、社員旅行についての条件を国税庁ホームページから引用します。

(1)旅行の期間が4泊5日以内であること。

海外旅行の場合には、外国での滞在日数が4泊5日以内であること。

(2)旅行に参加した人数が全体の人数の50パーセント以上であること。

工場や支店ごとに行う旅行は、それぞれの職場ごとの人数の50パーセント以上が参加することが必要です。

(注1)上記いずれの要件も満たしている旅行であっても、自己の都合で旅行に参加しなかった人に金銭を支給する場合には、参加者と不参加者の全員にその不参加者に対して支給する金銭の額に相当する額の給与の支給があったものとされます。

(注2)次のようなものについては、ここにいう従業員レクリエーション旅行には該当しないため、その旅行に係る費用は給与、交際費などとして適切に処理する必要があります。

1 役員だけで行う旅行

2 取引先に対する接待、供応、慰安等のための旅行

3 実質的に私的旅行と認められる旅行

4 金銭との選択が可能な旅行

② 慶弔金など、いわゆる「見舞金」に該当するもの

弔慰金や災害見舞金など、いわゆる「見舞金」に該当するものは、非課税で差支えない旨が規定されています。

所得税法

(非課税所得)

第九条 次に掲げる所得については、所得税を課さない。

~~~略~~~~

十八 保険業法(平成七年法律第百五号)第二条第四項(定義)に規定する損害保険会社又は同条第九項に規定する外国損害保険会社等の締結した保険契約に基づき支払を受ける保険金及び損害賠償金(これらに類するものを含む。)で、心身に加えられた損害又は突発的な事故により資産に加えられた損害に基因して取得するものその他の政令で定めるもの

所得税法施行令

(非課税とされる保険金、損害賠償金等)

第三十条 法第九条第一項第十八号(非課税所得)に規定する政令で定める保険金及び損害賠償金(これらに類するものを含む。)は、次に掲げるものその他これらに類するもの(これらのものの額のうちに同号の損害を受けた者の各種所得の金額の計算上必要経費に算入される金額を補塡するための金額が含まれている場合には、当該金額を控除した金額に相当する部分)とする。

一 ~省略~

二 ~省略~

三 心身又は資産に加えられた損害につき支払を受ける相当の見舞金

(第九十四条の規定に該当するものその他役務の対価たる性質を有するものを除く。)

③ 食事を支給したとき

役員や使用人に支給する食事は、次の二つの要件をどちらも満たしていれば、給与として課税されません。

・役員や使用人が食事の価額の半分以上を負担していること。

・次の金額が1か月当たり3,500円(消費税及び地方消費税の額を除きます。)以下であること。

(食事の価額)-(役員や使用人が負担している金額)

※注意点

食事を支給するのではなく、現金で食事代の補助をする場合には、深夜勤務者に夜食の支給ができないために1食当たり300円(消費税及び地方消費税の額を除きます。)以下の金額を支給する場合を除き、補助をする全額が給与として課税されます。

④ 資格取得支援費用

業務に必要な技術や知識をつけさせるための研修や、資格取得を奨励する費用については、以下の通り、非課税でよいとされています。

この場合には、役員または使用人としての職務に直接必要な技術や知識を習得させ、または免許や資格を取得させるための研修会、講習会等の出席費用または大学等の聴講費用に充てるための費用として適正なものに限り、給与として課税しなくてもよいことになっています。(所基通36-29の2)

(課税しない経済的利益……使用人等に対し技術の習得等をさせるために支給する金品)

36-29の2 使用者が自己の業務遂行上の必要に基づき、役員又は使用人に当該役員又は使用人としての職務に直接必要な技術若しくは知識を習得させ、又は免許若しくは資格を取得させるための研修会、講習会等の出席費用又は大学等における聴講費用に充てるものとして支給する金品については、これらの費用として適正なものに限り、課税しなくて差し支えない。(平28課法10-1、課個2-6、課審5-7追加)

⑤ 人間ドックの費用負担

役員や特定の地位にある人だけを対象として、その費用を負担するような場合には、課税の問題が生じます。

ただし、役員又は使用人の健康管理の必要上から、雇用主に対し、一般的に実施されている人間ドック程度の健康診断の実施が義務付けられていることなどから、一定年齢以上の希望者はすべて検診を受けることができ、かつ、検診を受けた者のすべてを対象としてその費用を負担する場合には、給与等として課税する必要はありません。

出典:国税庁HP 質疑応答事例

⑥ その他所得税法で規定されているもの

当り前ですが、法律に明記されていれば、非課税として問題ないでしょう。

所得税法9条には非課税所得となるものについて定められています。

福利厚生関係で関連するものとして、第1項6号および所得税法施行令第21条の規定があげられます。要するに、「作業着など、業務に必要なものを貸与された場合の経済的利益は非課税ですよ」と書かれています。

所得税法第9条第1項6号

(非課税所得)

第九条 次に掲げる所得については、所得税を課さない。

六 給与所得を有する者がその使用者から受ける金銭以外の物(経済的な利益を含む。)でその職務の性質上欠くことのできないものとして政令で定めるもの

所得税法施行令第21条

(非課税とされる職務上必要な給付)

第二十一条

二 給与所得を有する者でその職務の性質上制服を着用すべき者がその使用者から支給される制服その他の身回品

4.カフェテリアプランの課税判断について

最後に、カフェテリアプランのご担当者であれば、必ず知っておいていただきたいものを紹介します。カフェテリアプランのポイントにかかる経済的な利益はポイントを付与したときではなく、ポイントを利用してサービスを受けたときにその内容によって課税・非課税を判断することになります。

また、以下の2つにあたる場合、カフェテリアプランのすべてのメニューにおいて、非課税とすることはできず、すべてにおいて課税対象となります。

- 役員・従業員の職務上の地位や報酬額に比例してポイントが付与される場合

- ポイントを現金に換えられるなど換金性のあるカフェテリアプラン

出典:国税庁HP 質疑応答事例

企業が従業員に一定のポイント(補助枠) を付与し、従業員は企業ごとに設計されたメニューの範囲内で自由に選び、 利用できる選択型の福利厚生制度です。選択型福利厚生「カフェテリアプラン」

5.ここまでのまとめ

ここまでほんの一部の情報をお伝えしてきましたが、これだけでも課税区分の判断を担当者自身で行うことは難しい、ということがご理解いただけたのではないかと思います。カフェテリアプラン設計の際は、以下2点を特に意識していただければと思います。

- カフェテリアポイントの課税判断は、サービスを利用したときとする(≠付与時点)。

- 職務上の地位等に比例してポイントが付与されたり、「換金性のある」ルールの場合、「給与」と同視されるため、すべてにおいて課税する必要がある。

また、「換金性のある」カフェテリアプランとはどのようなものをさすのか参考になる裁決事例もございますので、興味のある方は以下の「公表裁判事例」をご確認ください。

出典:国税庁HP 公表裁決事例

合わせて読みたい

6.カフェテリアプランと電子帳簿保存法

6-1 カフェテリアプランと電子帳簿保存法の接点

近年、カフェテリアプランにおいても、ペーパーレスでの申請方法が主流となりつつある中、電子帳簿保存法とカフェテリアプランの関係について、問い合わせをいただくことが増えてきました。

電子帳簿保存法とは、国税関係の帳簿類や証憑類の全部、または一部を電子データで保存することを認めた法律です。

カフェテリアプランにおいても、同法の第4条ないし5条に則った保存が必要になるのかという、疑問を持たれる方が多くいらっしゃいます。

6-2 標準的なカフェテリアプランは「電子取引」にあたる

標準的なカフェテリアプランサービスにおいては、電子取引にあたると解釈することが妥当なため、4条・5条の適用はなく、10条に基づく保存が必要となります。

カフェテリアプランサービスは、WEB上で申請をしたポイント数に応じて、補助を支給するというものが一般的です。このWEB申請の場合は、基本的に領収書など書類が無くても成立するものであり、利用を証明する書類として添付させる領収書等は、補助を受けるための、審査材料のひとつにすぎず、紙面での提出物や保管物がないことが根拠となります。

具体的には、タイムスタンプをつけるもしくはデータの訂正・削除を禁止とする規定を備える必要があります。ただし、今後法改正などにより解釈が変わる可能性もありますので、実施、運用の際は都度税務署等へ確認いただくことを推奨いたします。

※本記事は2022年1月1日時点施行の法律をもとに記載しております。

【参照条文】

■「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律(平成十年三月三十一日法律第二十五号)」の第十

(電子取引の取引情報に係る電磁的記録の保存)

第十条 所得税(源泉徴収に係る所得税を除く。)及び法人税に係る保存義務者は、電子取引を行った場合には、財務省令で定めるところにより、当該電子取引の取引情報に係る電磁的記録を保存しなければならない。ただし、財務省令で定めるところにより、当該電磁的記録を出力することにより作成した書面又は電子計算機出力マイクロフィルムを保存する場合は、この限りでない。

■「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則(平成十年三月三十一日大蔵省令第四十三号)」の第八条

(電子取引の取引情報に係る電磁的記録の保存)

第八条 法第十条に規定する保存義務者は、電子取引を行った場合には、次項又は第三項に定めるところにより同条ただし書の書面又は電子計算機出力マイクロフィルムを保存する場合を除き、当該電子取引の取引情報(法第二条第六号に規定する取引情報をいう。)に係る電磁的記録を、当該取引情報の受領が書面により行われたとした場合又は当該取引情報の送付が書面により行われその写しが作成されたとした場合に、国税に関する法律の規定により、当該書面を保存すべきこととなる場所に、当該書面を保存すべきこととなる期間、次に掲げる措置のいずれかを行い、第三条第一項第四号並びに同条第五項第七号において準用する同条第一項第三号(同号イに係る部分に限る。)及び第五号に掲げる要件に従って保存しなければならない。

一 当該電磁的記録の記録事項にタイムスタンプが付された後、当該取引情報の授受を行うこと。

二 当該取引情報の授受後遅滞なく、当該電磁的記録の記録事項にタイムスタンプを付すとともに、当該電磁的記録の保存を行う者又はその者を直接監督する者に関する情報を確認することができるようにしておくこと。

三 次に掲げる要件のいずれかを満たす電子計算機処理システムを使用して当該取引情報の授受及び当該電磁的記録の保存を行うこと。

イ 当該電磁的記録の記録事項について訂正又は削除を行った場合には、これらの事実及び内容を確認することができること。

ロ 当該電磁的記録の記録事項について訂正又は削除を行うことができないこと。

四 当該電磁的記録の記録事項について正当な理由がない訂正及び削除の防止に関する事務処理の規程を定め、当該規程に沿った運用を行い、当該電磁的記録の保存に併せて当該規程の備付けを行うこと。

7.カフェテリアプランと社会保険の関係

7-1 カフェテリアプランによる補助は標準報酬に算入すべきか

カフェテリアプランを初めて導入する際に、よくご質問をいただくもののひとつとして、

「カフェテリアプランによる補助は、標準報酬月額に算入する必要があるか?」というものがあります。

結論から申し上げますと、原則、算入する必要があります。

その根拠や考え方については、国民年金機構や東京労働局が公表しています。

■照会内容

従業員が、住宅補助・医療費補助などの福利厚生的な手当てを一定のポイントの範囲で、設定されたメニューから自由に選べる制度(カフェテリアプラン)を事業所が採用している場合の報酬の取扱いについて、ご教示願います。

■回答

カフェテリアプランのメニューは、多種多様でありますが、給与規定等に基づいて使用者が経常的(定期的)に被用者に支払うもの、また恩恵的に支給するものであっても、労働協約等に基づいて支給されるもので、経常的(定期的)に支払われる場合は報酬等に該当することから、当該カフェテリアプランが労働者に対して、就業規則や労働協約等によりあらかじめ定められたプラン及びポイントに基づき給付が行われたものであれば、その給付は報酬に含まれるものとなります。

■照会内容

当社では、手当について選択メニューを提示して、その中から従業員本人が選択するいわゆる「カフェテリアプラン」の導入を考えています。この制度に基づく給付は労働基準法上の賃金に該当しないと考えてよいでしょうか。

■回答

一般的には、「カフェテリアプラン」とは「会社が福利厚生をメニューとして提示し、従業員が予め与えられたポイントの枠内で選択する制度」とされています。労働基準法では、使用者が労働者に支給するものであって、支給条件が明確で、かつ、労働の対価と認められるものを賃金としています。賃金であれば、支払方法や割増賃金の基礎の算入等が法律上義務付けられることとなります。貴社が用意する選択メニューが、財産形成を目的とする住宅ローンの利子補給、自己啓発を目的とする通信教育補助等の場合は、福利厚生と考えられますので労働の対価とは認められず賃金には該当しません。しかし、家賃補助や通勤補助等の場合は、実質的には賃金とみなされます。以上のように、賃金か否かの判断は、「カフェテリアプラン」において提示される個々の給付内容に応じて判断することとなります。なお、税法上の給与所得の取扱は別となりますのでご注意ください。

出所:東京労働局

7-2 標準報酬算入によるリスクと回避方法

標準報酬に算入するとなると、標準報酬月額を決める4月~6月に大量のポイントが利用され補助が実施された際に、従業員の等級が上がってしまい社会保険料が上昇してしまう可能性があります。

社会保険料の上昇により、対象従業員や会社の負担が増加し、カフェテリアプラン導入による効果の最大化が図れなくなってしまう場合もありますので、カフェテリアプラン導入の際は、このような論点もあることを頭に入れておいても損はないでしょう。

※標準報酬月額とは

社会保険には厚生年金保険・健康保険・介護保険・雇用保険・労災保険の5つがあります。

うち、標準報酬月額とは、労使折半で負担をする厚生年金保険・健康保険・介護保険の3つを算出するための基準となる報酬を指します。

被保険者が事業主から毎月受ける給料などの報酬額を区切りの良い幅で区分しており、健康保険では都道府県ごとに1~50等級、厚生年金保険は1~32等級に区分されています。

標準報酬月額は、4-6月の報酬平均額を基準に設定されます。

出所:日本の人事部 HRペディア「人事辞典」

合わせて読みたい

ただ、カフェテリアプランによる補助額は一般的にそれほど高額ではないケースがほとんどであるため、そこまで神経質に考える必要はないでしょう。

また、ある程度運用や制度設計によって、リスクを最小限に抑えることも可能ですので、配慮が必要な場合は以下のような方法も検討してみてください。

■リスクを低減させるアイディア

- 4~6月の給与での補助支給を抑制する(年度末の駆け込み、期初の申請を減らす、従業員教育を行う、など)

- 季節性のあるメニューを減らす(例えば、入学金等の教育費関係)

- ポイントの付与を6月以降(給与支給は7月度分以降)にする

- ポイントを分割して付与する

など

関連記事

Related article

おすすめ記事

Recommend

.jpg)